【終わり方が肝心!】取り崩して人生をより豊かになる新NISAの出口戦略を徹底解説!

始めたけど終わり方はどうすれば?

売却方法にコツとかはあったりするのかな?

今回の記事のポイントは、「お金を減らすことが人生を豊かにする」という点です。

今回の記事のテーマに対して、「お金の減らし方よりも、増やし方を教えて欲しい!」と感じる人がほとんどかもしれません。

でも、出口を考えずに資産運用をするということは、

出口のない迷路に挑戦するようなものだからです。

- 一生懸命節約して、一生懸命貯めた100万円を資産運用に回す。

- その後20年の長期投資で、400万円まで増やした。

- しかし、100万円しか使わないうちに寿命を迎えてしまった。

上記のような状況になった時、後悔しないと言い切れるでしょうか。

投資は増やすことと、使うことのセットが大事だね!

今回はしっかりと投資で増やした

お金を取り崩す「出口戦略」について解説していきたいと思います。

\サクッとNISA学んで増やしたい方は無料動画がおすすめ!/

\こんな方に特におすすめ!/

フォロワーさんも500人以上は

ここで学び投資デビューしてるよ!

新NISAの基本と出口戦略の必要性とは

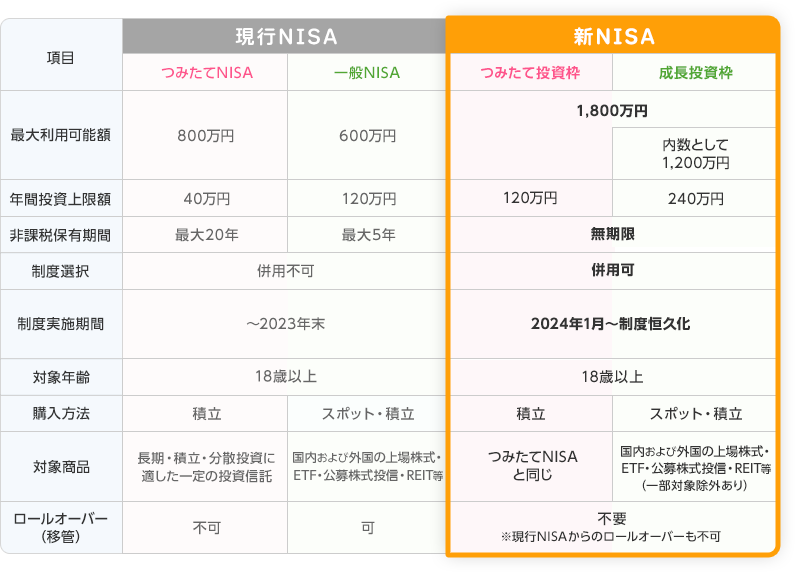

新NISAになってさらに出口戦略についての重要性が上がった大まかな理由としては、

- 新NISAは利用期間が無期限になった

- 2制度使えるようになって投資先の組み合わせの自由度が増した

- 「つみたて投資枠」+「成長投資枠」

という点から更に「新NISAの出口」を考えなくてはならなくなってます。

1-1 新NISAは保有期間が無期限=いつまでに売るのか残すのかの出口戦略が必要

従来のNISAは、「一般NISA」の600万円(年120万円×5年)」

もしくは「つみたてNISA」の800万円(年40万円×20年)のどちらかしか使えず、期限も限られていました。

これに対し新NISAは両方の制度を併用でき、かつ非課税枠もかなり大きくなりました。

年間の上限は決まっていますが、利用期間は無期限になりました。

このように柔軟性を増した新NISAですが、

利用期限が無期限ということは、投資家本人が自分で「売り時=出口戦略」を考える必要が出てきたということでもあります。

新NISAのもっと詳細な内容は以下の無料動画を参照してください。

僕自身もこの動画でサクッとNISAを学ぶ事ができたよ!

1-2 使わなくては人生は豊かにならない

投資の中でも積立投資は出口を明確に決めないと一生積み立てることが目的になりなんの為に増やしているのか分からなくなりガチです。

積み立ててきた資産を売却し、

現金化して利益を確定しない限り、投資の利益は「絵に描いた餅」です。

なので大事な考え(マインド)は

- ある程度の投資を続けて、資産の寿命を延ばす。

- スピードを落として、使うことに焦点を当てる。

ということになります。

増やすことばかりが目的になりがちだからね。

つみたて投資の終わり方4ステップ

インデックス投資で資産を増やすフェーズと

作った資産を使っているフェーズでは状況が全く異なります。

登山において、登りと下りのテクニックが違うように

資産運用においても下りならではのテクニックを学ぶ必要があります。

ここからは、資産運用の下りと言えるつみたて投資の終わり方について4ステップに分けて解説していきます。

ステップ①:投資のリスク量を落とす

ステップ①〜③については、退職前5年間の準備期間中に行うものです。

- 35歳から投資を始める(積立期)。

- 60~65歳が、退職前5年間の準備期間。←ここからステップ①がスタート

- 65~90歳で資産を取り崩す(取り崩し期)。

上記のように、60〜65歳という退職5年前の準備期間に

まず最初にやるべきことが「投資のリスク量を落とす」ことです。

というのも…

資産は、一般的に以下の2種類に分けることができます。

- 安全資産

- 預貯金、個人向け国債など、元本が確保されている資産。

- リスク資産

- 元本が確保されておらず、変動する全ての資産。

みんなはどっちの方が多いか確認してみてね!

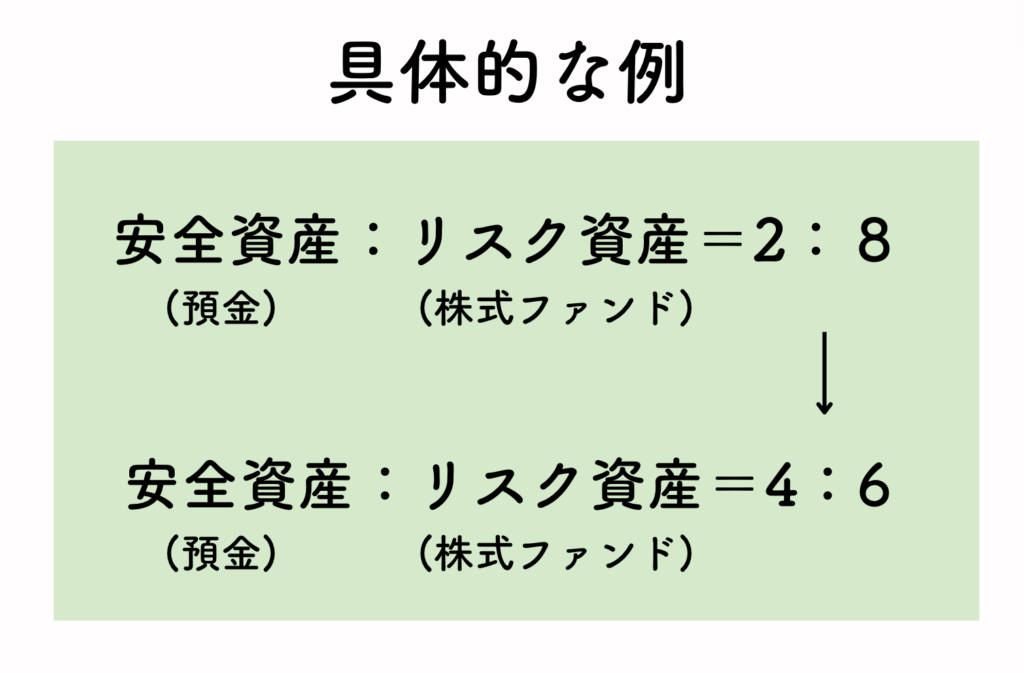

ちなみに今の僕は「安全資産:リスク資産=2:8」です。

なので、この資産の割合を安全資産に多く置いておくというのが肝心です。

このように単純に安全資産の割合を増やす方法も考えられます!

また、

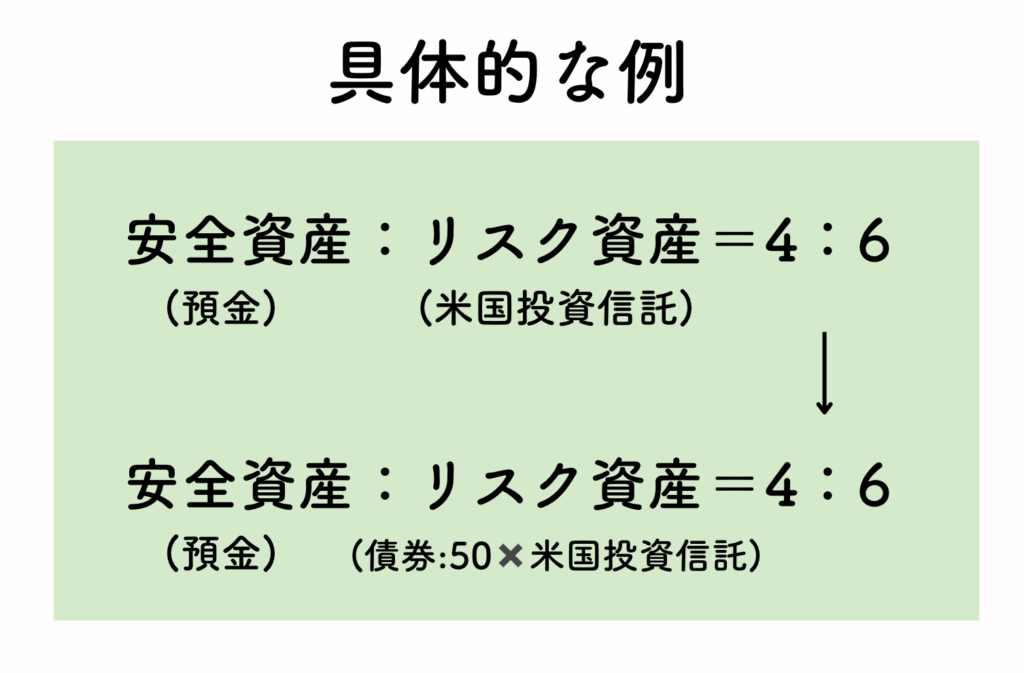

安全資産とリスク資産の比率はそのままにして、リスク資産の中身をより低リスクなバランスファンドに変えるというイメージです。

年を重ねるほど「守り」に徹底していかないとね!

\サクッとNISA学んで増やしたい方は無料動画がおすすめ!/

\こんな方に特におすすめ!/

フォロワーさんも500人以上は

ここで学び投資デビューしてるよ!

ステップ②:リスク資産のスリム化を図る

つまり、保有しているリスク資産の数を減らす方法です。

多くのファンドを所有しているのであれば

大きな理由は資産の取り崩しを楽にするため、

例えば10本のファンドを所有しているのであれば1本に集約する。

というやり方です。

多く保有していると、いざ取り崩すとなった時にどこを売ればいいかって考えるの難しいからね…

シンプルな運用方法の一例として、全世界株式オール・カントリー1本にする方法です。

- 預金とオール・カントリーの比率を一定に保つことは容易。

→ 例えば預金4割:オール・カントリー6割など。

- 時代が変化しても、オール・カントリーが上手く分散投資をしてくれる。

→ アメリカが強い時はアメリカに、新興国が強い時は新興国への投資比率が高くなる。

個別株も所有している方も管理しやすいように厳選することがオススメです。

ステップ③:ファンド解約の練習をする

長年積立投資を行ってきた方ならいきなり「今、ファンドを売って使え」と言われても難しいはずです。

なので「売却」する練習は必要です。

例えば…

- リタイア前の準備期間を利用して、ファンドを任意解約してみる。

- 可能であれば10万円以上、50万円単位の解約でも構わない。

- そして、解約がこれからの日常になると自分に言い聞かせる。

- 解約して生まれた費用は、様々な用途で使用してみる。

- 子供の大学院の入学資金にしてみる。

- 家族旅行の資金にしてみる。など

少しずつ「増やすマインド」→「使うマインド」へのシフトチェンジが大事になってくるね!

ステップ④:リタイア後、年に1回全資産を定率で取り崩す

このステップ④が「本格的なアクション」となります!

積立運用の取り崩し方法は大きく分けて3つあります。

1.必要な時に必要な分だけ取り崩す

2.定額で取り崩す(毎月10万円や毎年100万円など)

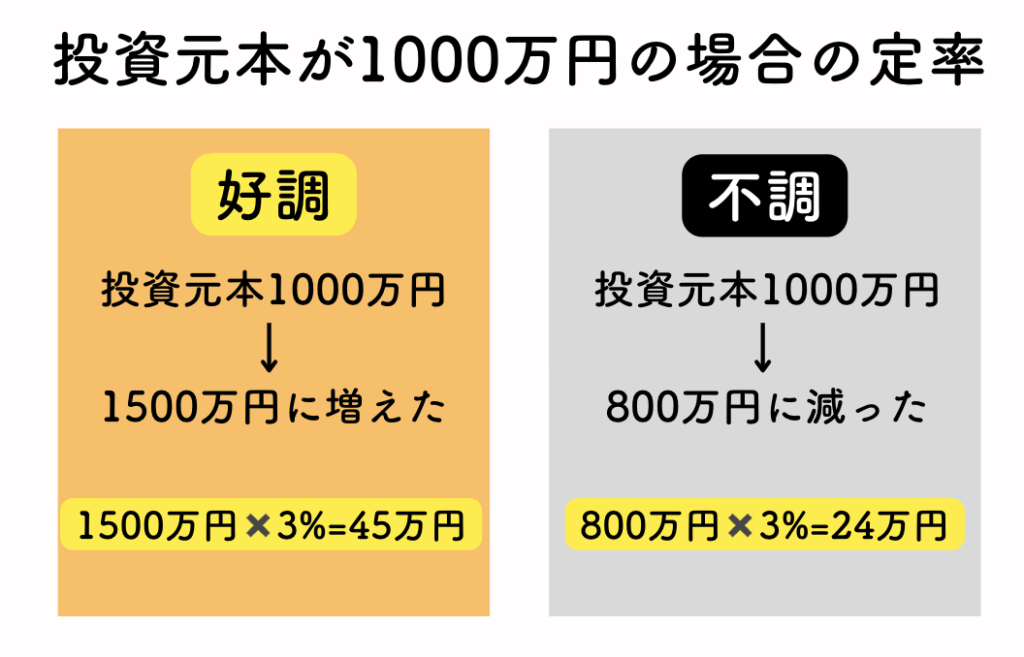

3.定率で取り崩す(毎年資産の3%取り崩すなど)

僕がこの中でオススメするのは「メインは定率で崩す」「サブで必要な時に崩す」です。

定額で取り崩す方法を取り入れた場合「投資の利益が減っている」状態で取り崩していると資産があっという間になくなってしまいます。

例

定額では一定の運用資金を確保しつつ長く保有できます。

これが定額での取り崩しの場合、不調の時にも毎月100万円崩していたとすると8年でなくなってしまいます。

「インデックス投資において積立は定額、取り崩しは定率」を知っているだけでも、金融リテラシーはかなり高いと言えるでしょう。

↑これポイントだよ!頭に入れておこう!

また、ポイントは「総資産額」から定率で取り崩すこと。

例として、リスク資産からのみ取り崩すとなると

資産バランスが悪くなってしまうので「総資産」からの取り崩しをオススメします。

投資はしっかりとルールを設けてやることで「資産バランスが崩れる」ということを対処することができます!

(例) 2000万円の資産を年利4%で運用しながら25年かけて取り崩す場合

2000万円×0.06401=128万200円(毎年受け取れる金額)

128万200円÷12=約10.7万円(毎月受け取れる金額)

\サクッとNISA学んで増やしたい方は無料動画がおすすめ!/

\こんな方に特におすすめ!/

フォロワーさんも500人以上は

ここで学び投資デビューしてるよ!

まとめと僕の考え

- 新NISAになってより「出口戦略」が難しくなった

- 出口を考えずにする資産運用は、出口のない迷路に挑戦するようなもの

- ある程度の投資を続けて、資産の寿命を延ばす。

- スピードを落として、使うことに焦点を当てる。

- 取り崩し方法は「メインは定率」「サブで必要な分」を取り崩す

正直ここの取り崩すというところが積立投資に置いて一番難しいところだったりします。

また、出口戦略には人それぞれに答えはあると思っています。

それは、投資を始める理由が違うから

・老後資金に不自由な暮らしをする為に運用している。

・15年後の子供の高校や大学費用の為に運用している。

・20年後に世界一周の世界クルーズ船に乗るために運用している。

この場合、

・老後の為に運用している方はある程度資金を確保しながら取り崩したいはず。

・子供の教育費や世界一周のために運用している方は一気に取り崩したいはず。

でもオススメは定率で取り崩す方法ですね!

でもやっぱりせっかく増やした資産は上手に人生を豊かにする使い方を心がけて欲しいです。