【失敗しない始め方!】ふるさと納税とは?制度の仕組みや始め方をわかりやすく解説

やろうと思ってるけど、まだ理解が…

何がお得なのもっと詳しく知りたい…

ここでは、ふるさと納税の仕組みやメリット、手順や注意点などについて徹底的に解説してます。

また、よりおトクにふるさと納税を利用する方法についても紹介するので、ぜひ参考にしてください。

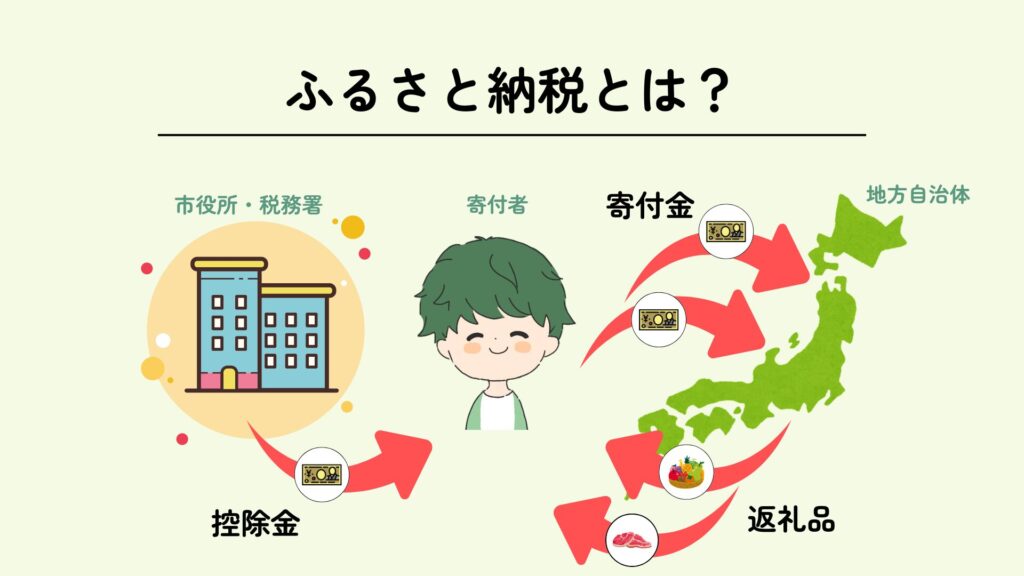

1.ふるさと納税の仕組みとは

ふるさと納税は、今住んでいる自治体に納めるべき税金の一部を、納税者が自由に選んだ自治体へ寄付ができる制度です。

例えば応援したい地域にふるさと納税を活用して3万円の寄付を行った場合、

2,000円を超えた分の2万8,000円が翌年の住民税や所得税から減額され、

さらに返礼品も受け取ることができます。

(詳しくは後述する「ふるさと納税の5つのメリットとは」をご覧ください。)

納税者も自治体もwinwinな関係になれるお得な制度だよ!

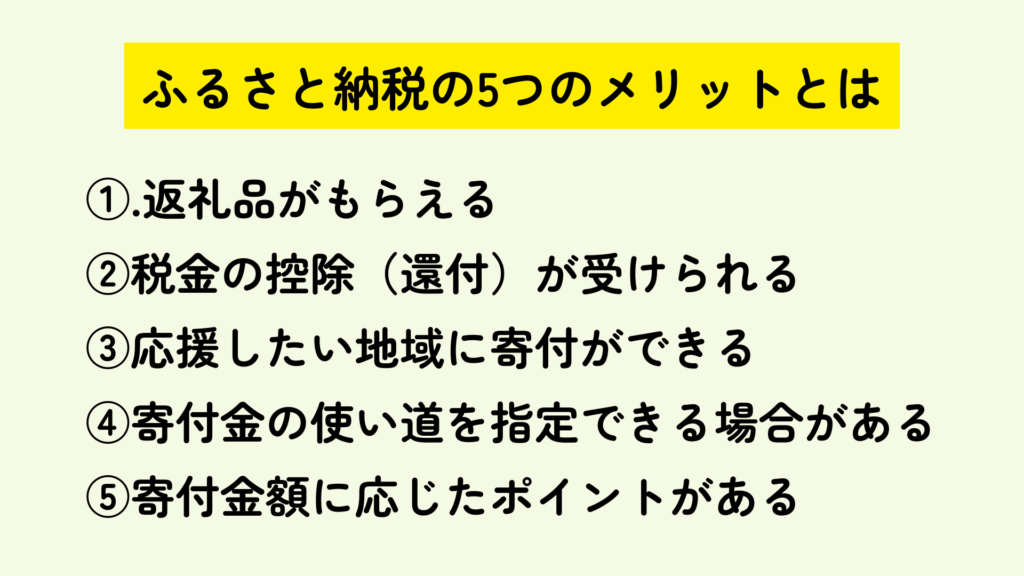

2.ふるさと納税の5つのメリット

ふるさと納税を行った場合の、納税者のメリットについて詳しく見ていきましょう。

メリット1. 返礼品がもらえる

ふるさと納税をすると、基本的に寄付先の自治体から返礼品がもらえます。(返礼品がない自治体もあります。)

返礼品は地元産のお米や畜産物、海産物、果物など食品が多いですが、タオルやトイレットペーパーなどの日用品もあり、バリエーション豊かです。いくらやうなぎ、ブランド牛など高級食材を選べば、ご家庭で豪華な食卓を楽しめます。

ふるさと納税サイトでは、返礼品のカテゴリーやランキングから寄付先の検索が可能です。返礼品から寄付先を選ぶのも良いでしょう。

近日僕がオススメの返礼品をまとめた記事も書くのでお楽しみに!

メリット2. 税金の控除(還付)が受けられる

ふるさと納税後に手続きをすると、寄付額の2,000円を超える部分は所得税・住民税の減額によって還元されます。

つまり、実質2,000円の負担で自治体への寄付ができるということです。

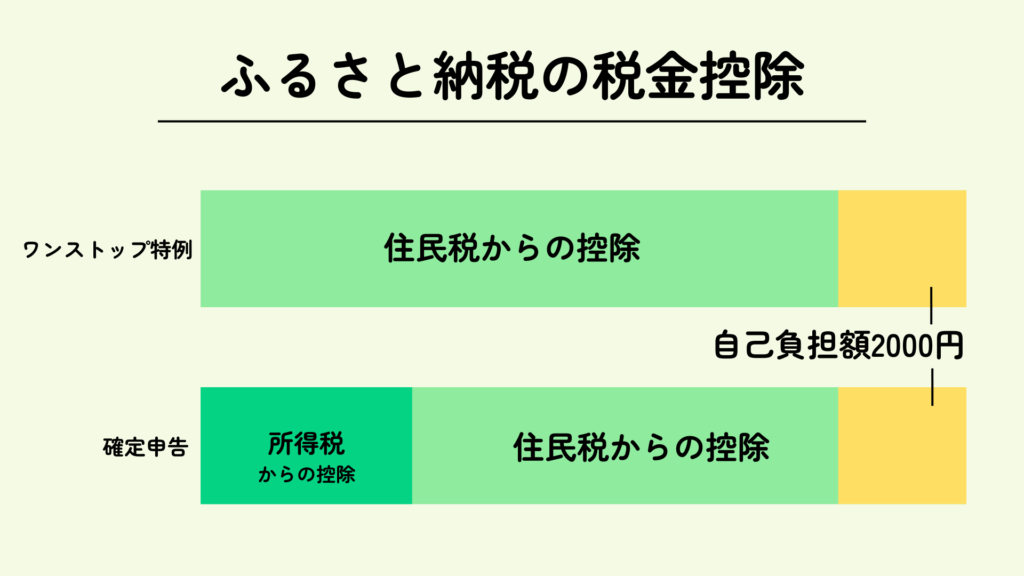

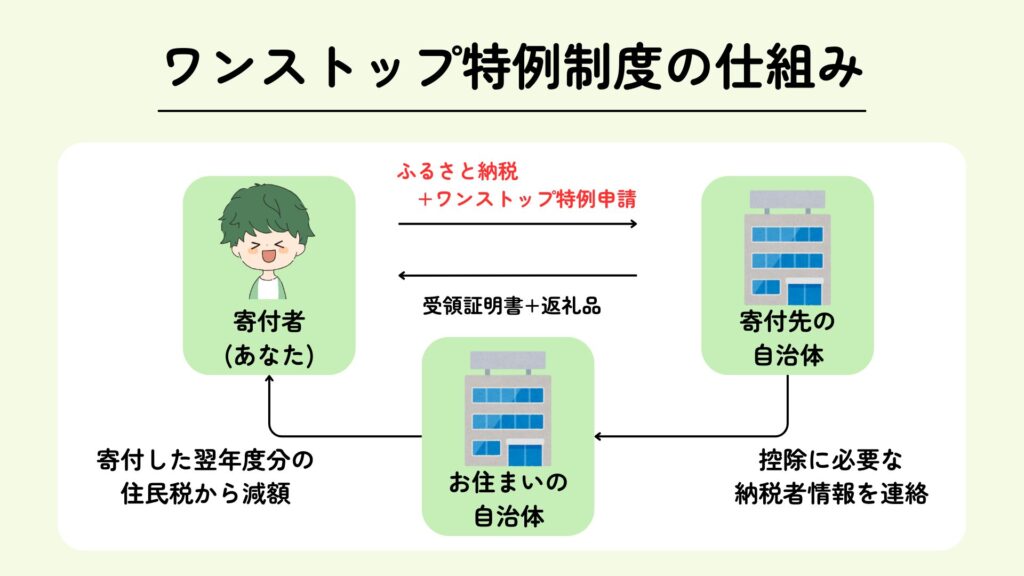

控除の手続き方法は、「ワンストップ特例制度の活用」と「確定申告」の2つがあります。

ワンストップ特例制度を利用すれば確定申告が不要で手軽に申請が可能ですが、一定の条件があるのでしっかり確認しておきましょう。

詳しくは後述する「ふるさと納税の2つの手続き方法」で解説します。

メリット3. 応援したい地域に寄付ができる

応援したい地域や出身地など、ふるさと納税の寄付先はご自身で選ぶことができ、複数の地域に寄付する(※)ことも可能です。

寄付額から2,000円を差し引いた金額が税金から控除されるので、少ない負担で地域の活性化や課題解決に貢献できます。

今住んでいる地域に寄付しても返礼品をもらえない可能性があるので注意が必要だよ!

(※)「ワンストップ特例制度」を利用する場合、ふるさと納税先の自治体数が5団体以内であることが条件です。

メリット4. 寄付金の使い道を指定できる場合がある

ふるさと納税を行う際に、自治体によって寄付金の使い道が指定できる場合があります。

使い道の選択肢は自治体によって異なりますが、一例として以下のようなものがあります。

- 子育て支援

- 高齢者支援

- まちづくり支援

- 災害対策支援

- 地域産業の活性化

- 観光振興の促進

- 自治体にお任せ

使い道はふるさと納税サイトや自治体のホームページで確認することが可能です。もし寄付先に迷われている場合は、使い道を確認して選ぶのも良いでしょう。

メリット5. 寄付金額に応じたポイントがもらえる

ふるさと納税サイトから寄付額に応じたポイントがもらえるのも、ふるさと納税のメリットの一つです。

主なふるさと納税サイトでもらえるポイントや使い道は以下の通りです。

オススメはやっぱり楽天で「お買い物マラソン」や「スーパーセール」時に購入してポイントをもらうのがオススメ!

3.ふるさと納税ができるサイト

また、ふるさと納税ができるサイトはいくつか存在します。

5つの納税サイト

・ふるさとチョイス

・楽天ふるさと納税

・さとふる

・ふるなび

・マイナビふるさと納税

僕の愛用してるサイト

僕は「楽天ふるさと納税」で購入しています!

僕がここを活用している理由

・楽天ポイントをもらうことができる。

-楽天ポイントの方が日常でも活用しやすいため

・楽天お買い物マラソン、スーパーセールでポイントが貯まりやすい

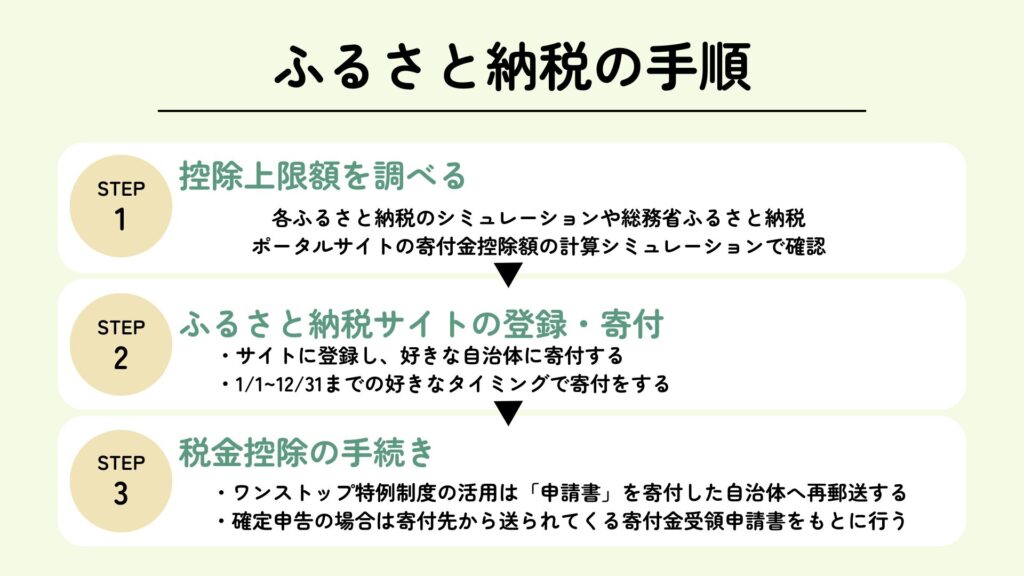

4.ふるさと納税のやり方・手順

「ふるさと納税って難しそう」と感じる方もいらっしゃるかもしれませんが、手順どおりに進めれば難しくありません。

ここからは、ふるさと納税初心者の方向けに、ふるさと納税のやり方を3ステップで解説します。

①寄付金の控除上限額を調べる

ふるさと納税後に手続きをすると税金の控除を受けられますが、年収などの条件によって上限額が決まっているため、まずは「控除上限額」を調べましょう。

例えば、控除上限額が6万円の場合、年間6万円までのふるさと納税は税金控除の対象となるため、実質の自己負担額は2,000円です。

しかし6万円を超えた分は自己負担になり、年間7万円分のふるさと納税をしてしまうと自己負担額は1万2,000円に上がります。

控除上限額は、各ふるさと納税サイトにあるシミュレーターや、総務省のふるさと納税ポータルサイトからダウンロードできるます。

「寄附金控除額の計算シミュレーション」で確認できます。

②ふるさと納税サイトの登録・寄付

寄附金の控除上限額がわかったら、ふるさと納税サイトに登録し、好きな自治体に寄付をします。

多くのサイトで返礼品のカテゴリーや人気ランキング、寄付額、特集などをもとに寄付先の絞り込みが可能です。

自治体によって寄付金の使い道が指定できたり、返礼品の送付時期が選べる場合があるため、希望があれば指定しましょう。

ふるさと納税は、1月1日から12月31日まで自分の好きなタイミングで実施できます。

ただし、年間の寄附金控除上限額を超えて寄付すると自己負担額が増えてしまうので、年間の合計寄付額は常に把握しておきましょう。

ワンストップ特例制度を活用する方は寄付先を5自治体以内に収めよう!それ以上になると確定申告が必要になるよ!

③税金控除の手続き

税金の控除を受けるには税金控除の手続きが必要です。

手続きは、寄付先の自治体から送られてくる「寄付金受領証明書」をもとに行います。

寄付金受領証明書は、寄付から1週間~1か月半程度で送付される場合がほとんどですが、寄付金受領証明書の再発行には自治体への問い合わせが必要なため、実際の控除額がわかる翌年5~6月頃までは大切に保管しておきましょう。

手続き方法は、「ワンストップ特例申請書の郵送」と「確定申告」の2つがあります。

ワンストップ特例・確定申告の違いは、後述する「ふるさと納税の2つの手続き方法」で詳しく解説します。

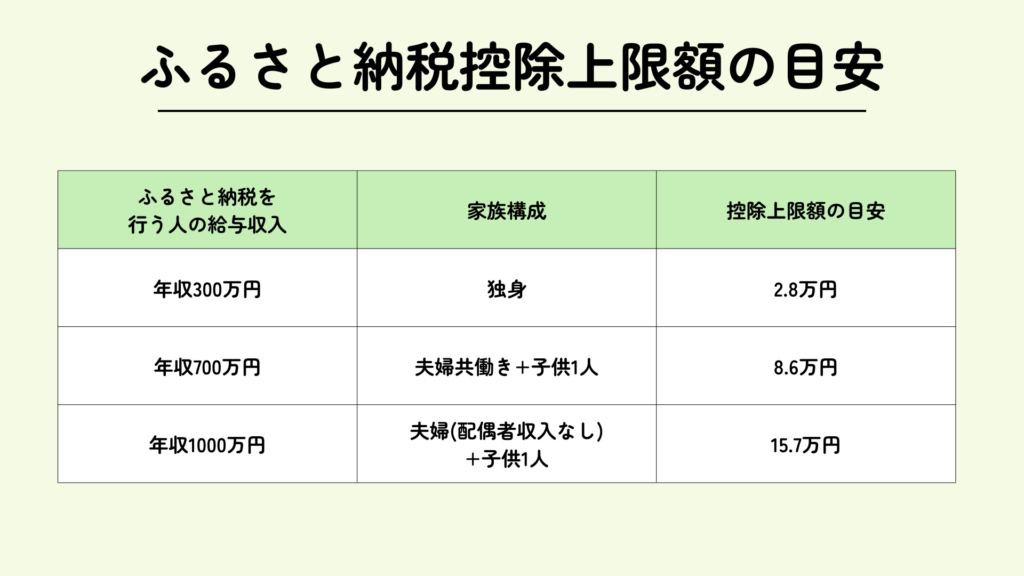

5.ふるさと納税の控除上限額をケースごとに確認

参考までに、ふるさと納税の控除上限額の目安をケースごとに確認してみましょう。

ふるさと納税の寄付金の控除上限額は、年収が高い方ほど高くなり、配偶者控除や扶養控除の対象人数が多いほど低くなります。

そのほか、住宅ローン控除や医療費控除などほかの控除を受ける場合も控除上限額は変わってくるため、上のケースはあくまでも目安とお考えください。

控除上限額は、各ふるさと納税サイトにあるシミュレーターや、総務省のふるさと納税ポータルサイトからダウンロードできるます。

「寄附金控除額の計算シミュレーション」で確認できます。

6.ふるさと納税の税金控除の手続き方法

ふるさと納税をしたら、ワンストップ特例申請書または確定申告のいずれかの方法で、税金控除の手続きを行いましょう。2つの方法の違いは以下の通りです。

それぞれ詳しく説明します。

「ワンストップ特例制度」の手続き方法

もともと確定申告の必要がなく、ふるさと納税の寄付先自治体が5団体以内の方は、ワンストップ特例制度での税金控除手続きが可能です。

ワンストップ特例での税金控除手続きの手順は以下のとおりです。

ワンストップ特例申請書は、ふるさと納税を行う際に希望すれば自治体から送付されます。

手元にワンストップ特例申請書がない方は、寄付先の自治体へ送付を依頼するか、総務省の専用ページからダウンロードが可能です。

必要事項を記入して自治体へ郵送するだけなので、確定申告より手間がかからないのがメリットです。

ただし、自治体ごとに申請書の送付が必要で、期限を過ぎてしまうと確定申告が必要になるため注意しましょう。

届いたら忘れないうちに記入してすぐに返送しよう!

「確定申告」の手続き方法

以下に当てはまる方はワンストップ特例制度ではなく、確定申告で税金控除手続きを行いましょう。

- 自営業者など確定申告をする方

- 6団体以上の自治体に寄付を行った方

- 期限(翌年1月10日必着)までにワンストップ特例申請書を提出しなかった方

確定申告での税金控除手続きの手順は、以下のとおりです。

- 確定申告書などの必要書類を準備する

- ふるさと納税した翌年2月16日~3月15日に所轄の税務署にて確定申告する

- 所得税の還付が行われる

- 翌年に支払う住民税から控除が行われる

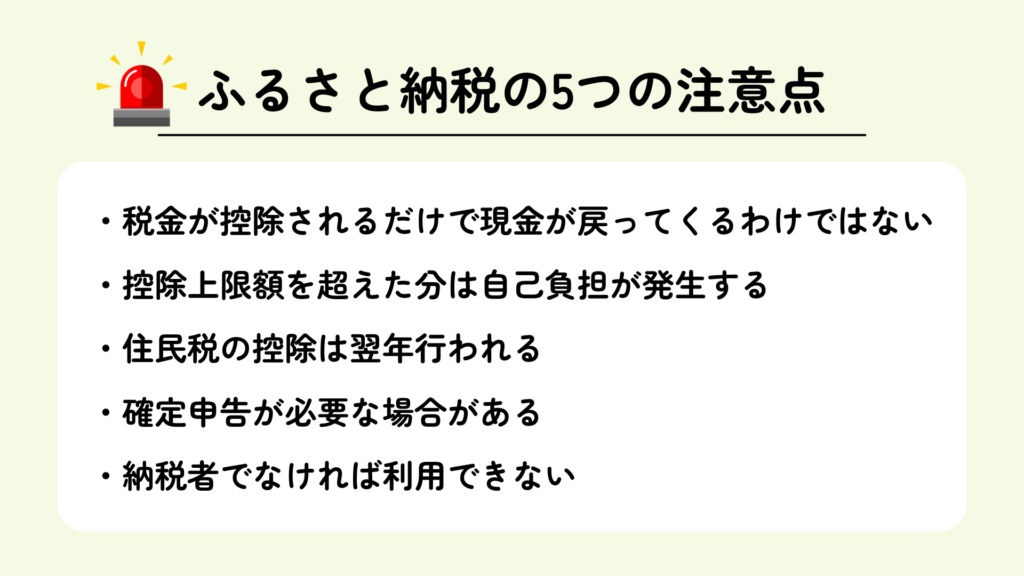

7.ふるさと納税の5つの注意点

ふるさと納税の5つの注意点を解説するので、寄付を行う前に確認ください。

①税金が控除されるだけで現金が戻ってくるわけではない

ふるさと納税は、寄付額のうち2,000円を超えた部分について税金の控除を受けられます。

つまり、納める税金が減額されるだけで、現金が戻ってくるわけではない点に注意しましょう。

②控除上限額を超えた分は自己負担が発生する

先述したように、年収などの条件によってふるさと納税できる寄付金の控除上限額が決まっています。

例えば、控除上限額6万円の方が年間7万円のふるさと納税を行った場合、寄付額のうち2,000円に加え上限額を超えた分の1万円、合計1万2,000円の自己負担が発生します。

ふるさと納税を行う前に、必ず自身の控除上限額を計算しましょう。

シミュレーションを活用してしっかり把握しよう!

③住民税の控除は翌年行われる

ワンストップ特例制度を利用した場合は「住民税」が控除され、確定申告をした場合は「所得税と住民税」が控除されます。

還付金がある場合、所得税から控除される分は、確定申告から約1か月後に指定口座へ還付金が振り込まれますが、住民税は前年の所得によって決まった金額を後払いで納税する仕組みのため、控除が行われるのは翌年6月以降です。

ここ勘違いしている方多いのでしっかり把握しておこう!

住民税からの控除額は、ふるさと納税の翌年の5~6月頃に送付される「住民税決定通知書」の摘要欄に記載されています。

④確定申告が必要な場合がある

ふるさと納税の税金控除手続きは、ワンストップ特例制度を活用すると簡単に済みます。

しかし、以下に当てはまる方はワンストップ特例制度を利用できないため、確定申告が必要です。

会社員の方でワンストップ特例を活用したい方は、寄付する自治体の数を5団体以下にし、ワンストップ特例申請書を期限内に提出しましょう。

⑤納税者でなければ利用できない

ふるさと納税の税金控除は、所得税還付や住民税軽減によって行われるため、そもそも所得税や住民税を納税していない場合はふるさと納税による税金控除は行われません。

例えば、専業主婦・主夫の方、働いていない学生、課税所得が0円の方などが該当し、住民税非課税世帯の場合は、ふるさと納税をしても住民税の控除は行われないため注意しましょう。

楽天市場などでの注文者の情報もしっかり確認しておこうね!

8.まとめ

ふるさと納税は、全国各地の名産品などのお礼品を、実質2,000円の自己負担で受け取れるお得な制度です。また、生まれ育った地元や応援したい地域に対し、寄付による財源をまわせるメリットもあります。

各ふるさと納税サイトのポイントアップ期間に購入するとポイントも還元されるのでさらにお得に活用できるので活用しない他ありませんね。